Оглавление

ToggleДля тех, кто инвестирует в Бали, один из постоянных вопросов - как оптимизировать свои инвестиции и личные налоги (на недвижимость, бизнес). Налоговое соглашение Дубай-Бали подчеркивает некоторые сходства между Дубаем и Бали, поэтому нередки случаи, когда инвесторы одновременно держат инвестиции и на Бали, и в Дубае. Оба направления имеют налоговые льготы и позволяют владельцам бизнеса и инвесторам осуществлять транзит и перевод денег на Бали и в Дубай.

Налоговое соглашение между Бали и Дубаем

Объединенные Арабские Эмираты (ОАЭ) и Индонезия заключили налоговое соглашение, вступившее в силу 1 января 2022 года. Обе страны завершили процесс ратификации в 2021 году, и это стало важным изменением в подходе к инвестициям и торговле между Дубаем и Бали.

Налог на дивиденды

Компания, зарегистрированная или являющаяся резидентом KITAS в Индонезии и на Бали, должна платить налог на дивиденды в размере 10% как резидент и 20% как нерезидент.

Компании, зарегистрированные в Дубае, или частные лица не должны платить налог на дивиденды. Как и Сингапур, Дубай - рай для инвесторов-нерезидентов.

Кроме того, налоговое соглашение между Дубаем и Бали предлагает интересную налоговую ставку 10%, которая совпадает с налоговой ставкой резидента Индонезии. Дубайские бизнесмены, владеющие компаниями на Бали, будут платить только 10-процентный налог на дивиденды, в то время как индонезийские налогоплательщики будут облагаться налогом в размере 10 % при декларировании своего годового подоходного налога.

Налог на проценты

В некоторых отношениях заключение договора займа между дочерними компаниями и материнской компанией может быть более интересным, чем прямое вливание денег и выплата дивидендов. Некоторые компании, ищущие инвесторов, используют технику займов для получения инвестиций.

В соответствии с договором между ОАЭ и Индонезией, компания должна уплатить 7% налога на процентную ставку. Этот налог у источника предназначен для того, чтобы избежать безналогового обложения капитала. Предыдущая ставка налога составляла 5%.

Читайте также: Налогообложение в Индонезии: как бизнес и частные лица могут сэкономить и соблюсти требования

Налог на роялти и филиалы

Владельцы активов, получающие роялти от компаний в одной из стран, облагаются налогом в размере 5%.

Дочерние компании, выплачивающие материнской компании роялти за использование образца, товарного знака и т.д., также должны платить налог в размере 5%.

Налог на услуги

Налогоплательщик, пользующийся услугами компаний, предоставляющих услуги в Дубае, может подать заявку на снижение налога у источника в размере 5%. Услуги связаны с консалтингом, техническими услугами.

Льгота по двойному налогообложению

Индонезия и Объединенные Арабские Эмираты (ОАЭ) заключили соглашение об избежании двойного налогообложения. Это позволяет избежать налогообложения одних и тех же доходов компаний и частных лиц в обеих странах. Это соглашение делает бизнес и инвестиции между двумя странами более привлекательными. Компаниям необходимо заполнить форму DGT, чтобы применить правильную налоговую ставку.

Никогда больше не беспокойтесь о налогах и бухгалтерском учете

Работа с финансами, налогами и бухгалтерией может оказаться непосильной задачей, особенно для иностранца в Индонезии. Мы поможем вам разобраться с такими процессами, как расчет налогов, начисление заработной платы, личный или корпоративный налог, краткосрочные инвестиции, анализ бухгалтерского баланса и многое другое.

Вместе с ILA ваша деятельность и инвестиции в безопасности. Запланируйте бесплатную консультацию сегодня или узнайте больше о наших налоговых и бухгалтерских услугах.

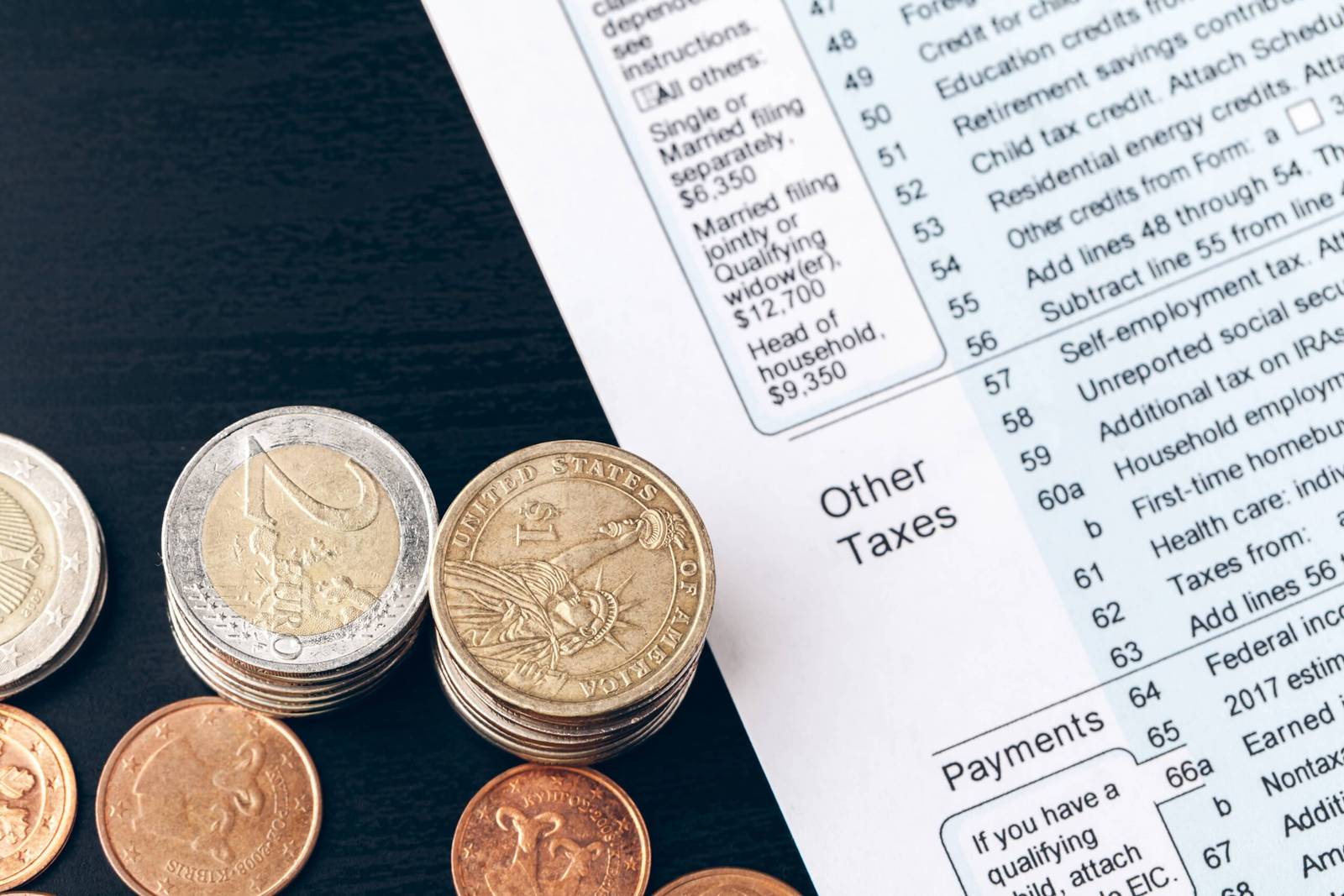

Сравнение налогов в Дубае и на Бали

| Дубай | Бали | |

| Дивиденды | 0% | 0% через 3 года, если дивиденды реинвестированы 10% для резидентов 20% для нерезидентов |

| Роялти | 0% | 15% для резидентов 20% для нерезидентов |

| Проценты | 0% | 20% для постоянного представительства и нерезидентов10% для индивидуальных резидентов |

| Корпоративный подоходный налог | 0% до USD 100 000 9% свыше USD 100 000 | 0,5% до USD 300 000 от дохода11 до 13% свыше 4,8 млрд IDR |

| Подоходный налог с физических лиц | нет | Прогрессивная ставка |

Инвестируйте в Дубай или Бали

Инвестировать в Бали из Дубая можно как частное лицо, так и через компанию. Налоговое соглашение между ОАЭ и Дубаем от 2021 года делает эту структуру выгодной для налогоплательщика. В то время как Индонезия облагала нерезидентов налогом в размере 20%, данное соглашение снижает налог до 10% на дивиденды, рассматривая дубайскую компанию и резидента как индонезийского резидента. Иностранные инвестиции в Индонезии и Дубае играют важную роль в этом сценарии.

В то же время деньги, отправленные дубайской компанией индонезийской, не будут облагаться налогом. Интересным моментом в этом сравнении является интересная налоговая ставка для компаний на Бали.

В то время как Дубай облагает налогом 9% компании с доходом, Бали представляется более выгодным для новых компаний с налоговой ставкой всего 0,5% на доход в первые 3 года при соблюдении условий

На Бали и в Индонезии также действуют интересные налоговые льготы: дивиденды не облагаются налогом, если они реинвестируются в экономику или компанию.

Свяжитесь с нами, чтобы узнать больше, если вы хотите открыть компанию на Бали или колеблетесь между Бали и Дубаем.

Читайте также: Новейшее руководство по корпоративному подоходному налогу в Индонезии [2024]

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

1. Какое значение для инвесторов имеет налоговое соглашение между Бали и Дубаем?

Налоговое соглашение между Бали и Дубаем, вступающее в силу с 1 января 2022 года, предлагает значительные преимущества для инвесторов. Оно снижает ставку налога на дивиденды для дубайских компаний и резидентов, инвестирующих в Бали, с 20 % до 10 %, уравнивая их с индонезийскими резидентами.

2. Как налоговое соглашение влияет на налогообложение дивидендов для компаний и физических лиц?

Компании, зарегистрированные или владеющие KITAS в Индонезии и на Бали, облагаются налогом на дивиденды по ставке 10% как резиденты и 20% как нерезиденты. Однако компании, зарегистрированные в Дубае, или физические лица освобождены от налогообложения дивидендов, что делает Дубай привлекательным направлением для инвесторов-нерезидентов.

3. Каковы налоговые последствия для процентов по договору?

Согласно налоговому соглашению между ОАЭ и Индонезией, компании обязаны платить налог в размере 7% на процентные ставки, выплачиваемые третьим лицам, по сравнению с прежней ставкой в 5%. Этот налог у источника призван предотвратить перевод капитала за границу без налогообложения.