Table des matières

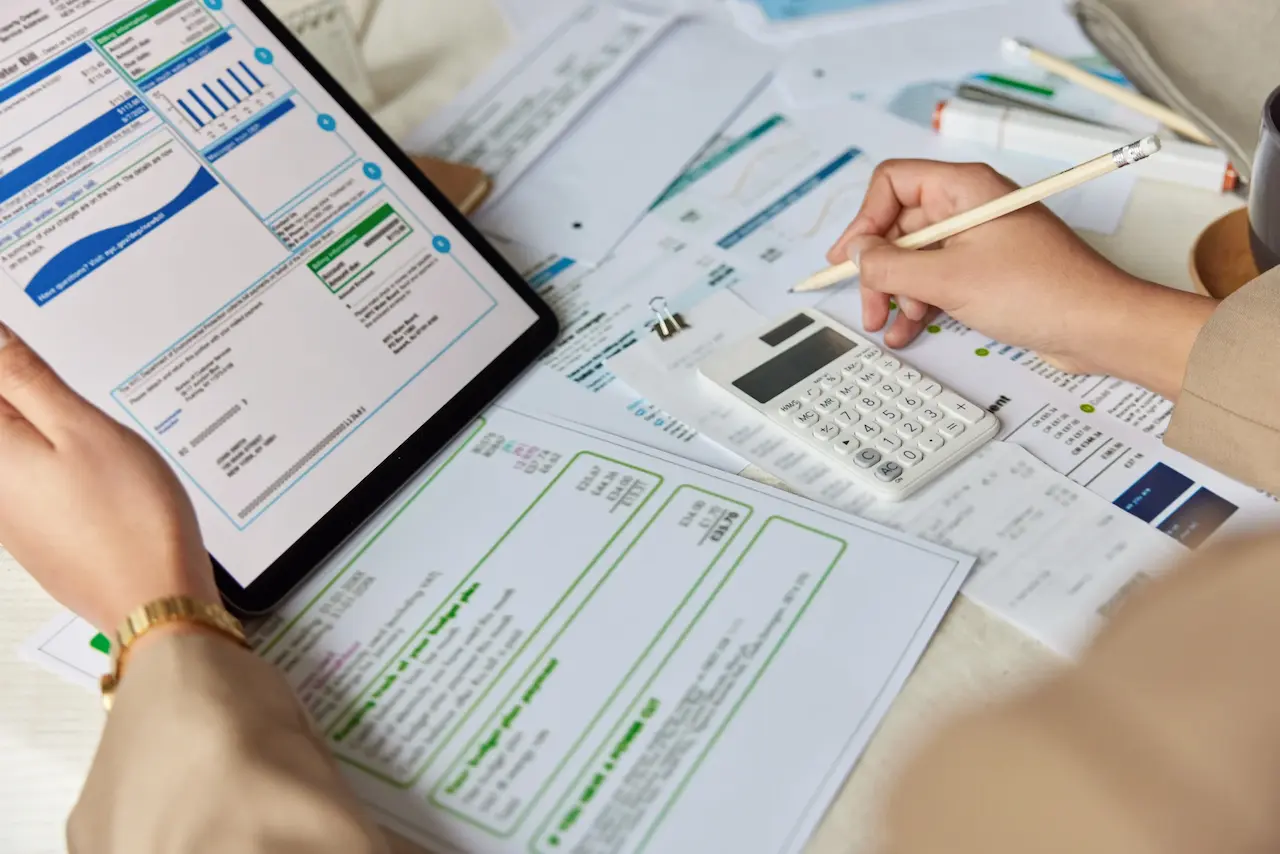

ToggleQue vous investissiez à Bali ou que vous viviez à Bali, il est important de définir comment vos revenus seront imposés en Indonésie et dans votre pays d'origine. L'Indonésie a signé plusieurs conventions fiscales avec plusieurs pays afin d'éviter la double imposition et de faciliter le traitement fiscal.

La résidence fiscale peut parfois être définie en fonction du pays, et l'endroit où le revenu sera imposé peut être interprété différemment en fonction de plusieurs facteurs. Il est important de consulter un conseiller fiscal dans votre pays d'origine pour confirmer la manière dont l'imposition sera appliquée.

D'une manière générale, les administrations fiscales du monde entier considèrent que le contribuable est résident fiscal s'il passe plus de 180 jours dans le pays ou s'il a une activité économique ou des intérêts dans le pays. Cette dernière définition peut faire l'objet d'une interprétation et être utilisée par l'administration fiscale pour redéfinir la base d'imposition.

Résidence fiscale en Indonésie

Comme indiqué dans un article précédent, les autorités indonésiennes qualifient une personne de contribuable si les critères suivants sont remplis :

- Réside en Indonésie ;

- Présente en Indonésie pendant 183 jours ou plus au cours d'une période de douze mois ou

- Présente et a l'intention de résider en Indonésie (cette option est plus rarement appliquée)

Le contribuable doit demander un numéro fiscal appelé NPWP et obtenir son numéro EFIN (Electronic Filing Identification Number).

L'Indonésie applique le principe du revenu mondial. En d'autres termes, l'Indonésie exige que le contribuable déclare, une fois par an (entre janvier et mars), ses actifs et passifs et ses revenus mondiaux.

Les États-Unis appliquent le même principe en déduisant le montant payé à l'étranger du montant total.

Exemple : Si John a un revenu de 500 USD en provenance d'Indonésie et que ce revenu est taxé à 10 % en Indonésie mais était censé être taxé à 30 % aux États-Unis, l'administration américaine appliquera un impôt de 20 % (30-10).

A lire également : Fiscalité en Indonésie : comment les entreprises et les particuliers peuvent-ils économiser et respecter la loi ?

Ne vous souciez plus jamais des taxes et de la comptabilité

S'occuper des finances, des impôts et de la comptabilité peut sembler insurmontable, surtout en tant qu'étranger en Indonésie. Laissez-nous vous guider dans des processus tels que le calcul des impôts, les salaires, l'impôt sur les personnes physiques ou morales, les investissements à court terme, l'analyse du bilan et bien d'autres choses encore.

Avec ILA à vos côtés, rien ne peut aller de travers. Planifiez une consultation gratuite dès aujourd'hui ou en savoir plus sur nos services fiscaux et comptables.

Accord de non double imposition en Indonésie

Objectif

L'Indonésie a signé plus de 71 conventions fiscales avec plusieurs pays du monde. L'objectif de ces accords est d'éviter la double imposition sur les revenus gagnés par les contribuables travaillant ou commerçant avec l'Indonésie. Ainsi, ces traitements s'appliquent aux dividendes, aux redevances, aux intérêts et à la retenue à la source, ce qui rend la fiscalité transfrontalière plus facile à gérer.

L'existence de cette convention de double imposition (DTAA) facilite les affaires et les relations entre les pays et encourage les investissements de part et d'autre.

Comment cela s'applique-t-il ?

Le contribuable doit fournir un certificat de domicile (KITAS - SKTT) ou toute autre preuve de résidence pour démontrer l'applicabilité de la CDI.

Il est évident qu'il faut prouver que les revenus respectent les règles et les règlements anti-abus et que les actifs sont détenus en pleine propriété.

Pays ayant conclu une CDI

| Algérie

(Aljazair) |

Danemark

(Danemark) |

Jordanie

(Yordania) |

Norvège

(Norwegia) |

Seychelles

(Seychelles) |

Taipei

(Taiwan) |

| Australie

(Australie) |

Égypte

(Mesir) |

Corée du Nord

(Corée Utara) |

Pakistan

(Pakistan) |

Singapour

(Singapour) |

Thaïlande

(Thaïlande) |

| Autriche

(Autriche) |

Finlande

(Finlandia) |

Corée du Sud

(Corée du Sud) |

Papouasie-Nouvelle-Guinée

(Papua Nugini) |

Slovaquie

(Slovaquie) |

Tunisie

(Tunisie) |

| Bangladesh

(Bangladesh) |

France

(Perancis) |

Koweït

(Koweït) |

Philippines

(Philipina) |

Afrique du Sud

(Afrika Selatan) |

Turquie

(Turki) |

| Belgique

(Belgia) |

Allemagne

(Jerman) |

Luxembourg

(Luxembourg) |

Pologne

(Polandia) |

Espagne

(Spanyol) |

Émirats arabes unis

(Uni Emirat Arab) |

| Brunei Darussalam

(Brunei Darussalam) |

Hong Kong

(Hong Kong) |

Malaisie

(Malaisie) |

Portugais

(Portugal) |

Sri Lanka

(Sri Lanka) |

Ukraine

(Ukraine) |

| Bulgarie

(Bulgarie) |

Hongrie

(Hungaria) |

Maroc

(Maroko) |

Qatar

(Qatar) |

Soudan

(Soudan) |

Royaume-Uni

(Inggris) |

| Canada

(Kanada) |

Inde

(Inde) |

Mexique

(Meksiko) |

Roumanie

(Roumanie) |

Suriname

(Suriname) |

États-Unis d'Amérique

(Amerika) |

| Chine

(Chine) |

L'Iran

(Iran) |

Mongolie

(Mongolie) |

Russie

(Russie) |

Suède

(Swedia) |

Ouzbékistan

(Ouzbékistan) |

| Croatie

(Kroasia) |

Italie

(Italie) |

Pays-Bas

(Belanda) |

Arabie Saoudite

(Arabie Saoudite) |

Suisse

(Suisse) |

Venezuela

(Venezuela) |

| République tchèque

(Republik Ceko) |

Japon

(Jepang) |

Nouvelle-Zélande

(Selandia Baru) |

Serbie

(Serbie) |

Syrie

(Sourate) |

Vietnam

(Vietnam) |

Chaque CDI prévoit un taux spécifique avec chaque pays en fonction de la source de revenu (dividendes, intérêts, redevances).

Nous vous recommandons de nous consulter ou de consulter votre conseiller fiscal avant d'émettre des hypothèses sur la convention fiscale ou le taux d'imposition. La CDI et son application peuvent modifier la rentabilité de votre entreprise et vos décisions d'investissement.

Maximiser les avantages pour les entreprises et les résidents fiscaux

La gestion stratégique des impôts et des incitations est essentielle pour les propriétaires d'entreprises et les résidents fiscaux en ce qui concerne la maximisation financière. En outre, l'amortissement, les crédits d'impôt et le remboursement de la croissance permettent de réduire la charge fiscale tout en améliorant les rentrées d'argent. Il est également important de connaître les dispositions relatives à l'impôt international sur le revenu afin d'éviter la double imposition des revenus gagnés à l'étranger. Pour éviter les pénalités fiscales inutiles et trouver de nouvelles possibilités d'économies, il est utile de suivre les mises à jour de la législation fiscale et de communiquer avec des spécialistes. En étant tourné vers l'avenir, vous pouvez augmenter vos bénéfices et faciliter la croissance de votre entreprise dans une perspective à long terme.

FAQ : Évitement de la double imposition en Indonésie

1. Qu'est-ce qu'une convention de double imposition (CDI) ?

Une CDI est un traité signé entre deux pays afin d'éviter la double imposition sur les mêmes revenus. Ces conventions s'appliquent à différents types de revenus, tels que les dividendes, les redevances, les intérêts et les retenues à la source, ce qui rend la fiscalité transfrontalière plus facile à gérer.

2. Comment les conventions fiscales profitent-elles aux contribuables internationaux ?

Les conventions fiscales évitent la double imposition, garantissant que les contribuables ne paient pas d'impôt sur le même revenu à la fois en Indonésie et dans leur pays d'origine. Cela encourage les investissements et les activités économiques entre les pays signataires de la convention.

3. Quels sont les documents nécessaires pour demander à bénéficier des avantages de la DTAA ?

Pour bénéficier des avantages de la DTAA, vous devez fournir un certificat de domicile (KITAS - SKTT) ou une autre preuve de résidence. Vos revenus doivent être conformes à la réglementation anti-abus et vous devez prouver que vous êtes pleinement propriétaire des actifs.