Table des matières

ToggleLe taux d'imposition en Indonésie peut être déroutant pour une personne ou une entreprise non initiée. Cet article passe en revue les différents types et principes d'imposition en Indonésie pour les expatriés et les entreprises en Indonésie ou à Bali.

Définition de contribuable en Indonésie

En Indonésie, un contribuable est défini comme une personne physique ou morale qui est tenue de payer des impôts dans le pays, qu'elle soit résidente ou non-résidente. Cette obligation est due au fait que vous gagnez des revenus, que vous exercez une activité commerciale ou que vous détenez des actifs en Indonésie. Voici les différentes catégories de contribuables :

- Contribuables individuels: Les résidents et les non-résidents qui gagnent un revenu en Indonésie sont considérés comme des contribuables

- Contribuables corporatifs: Les personnes morales établies ou domiciliées en Indonésie ou qui tirent des revenus d'activités menées en Indonésie.

- Contribuables non-résidents: Personnes physiques ou morales qui ne résident pas ou ne sont pas établies en Indonésie. Ces non-résidents sont soumis à une retenue à la source dans la plupart des cas.

Ne vous souciez plus jamais des taxes et de la comptabilité

S'occuper des finances, des impôts et de la comptabilité peut sembler insurmontable, surtout en tant qu'étranger en Indonésie. Laissez-nous vous guider dans des processus tels que le calcul des impôts, les salaires, l'impôt sur les personnes physiques ou morales, les investissements à court terme, l'analyse du bilan et bien d'autres choses encore.

Avec ILA à vos côtés, rien ne peut aller de travers. Planifiez une consultation gratuite dès aujourd'hui ou en savoir plus sur nos services fiscaux et comptables.

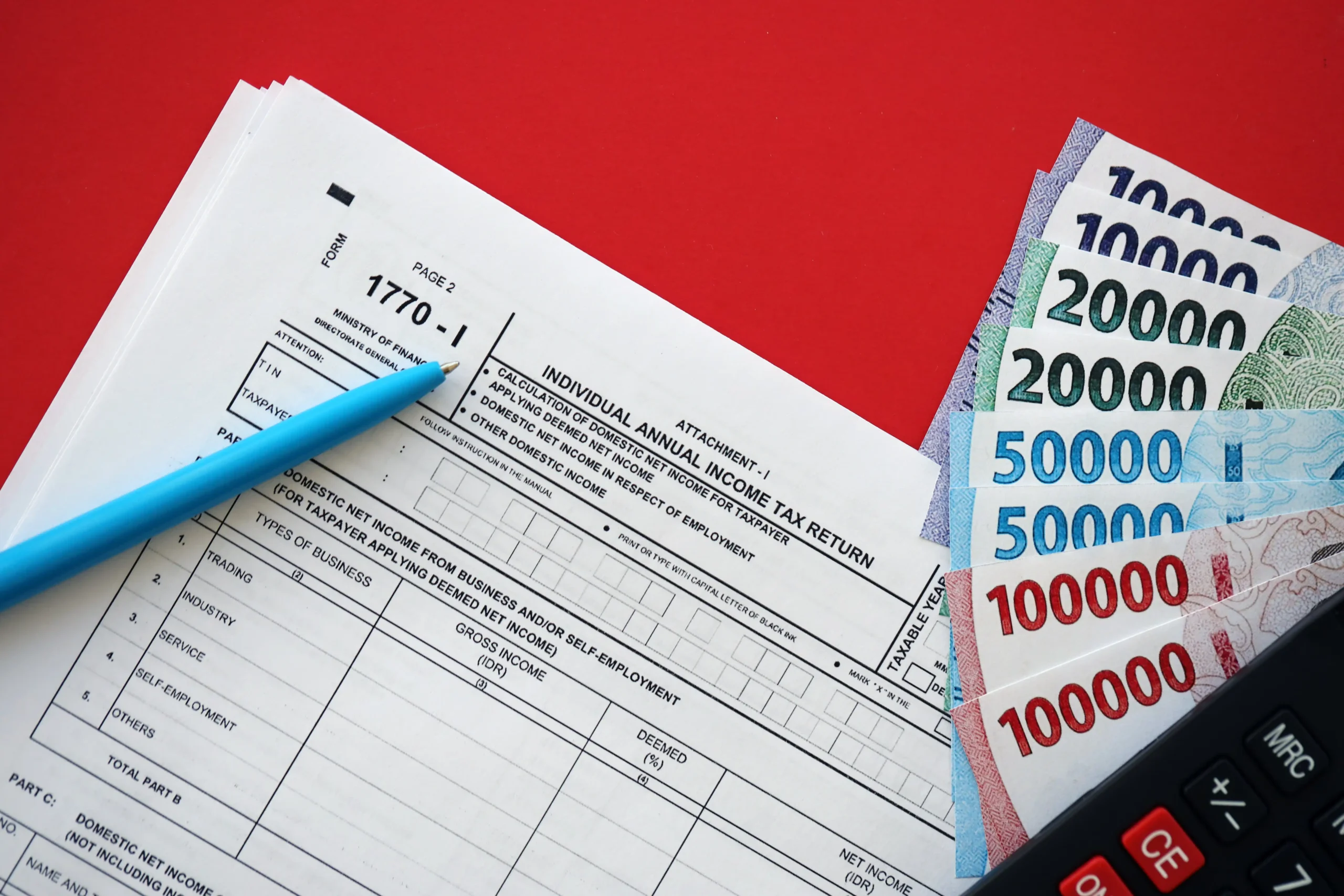

Principe du revenu imposable et de l'impôt final en Indonésie

Principe

Pour les personnes morales et physiques, il peut être parfois difficile de définir comment le revenu est imposable. En effet, l'Indonésie classe le chiffre d'affaires en deux catégories différentes :

- Revenu imposable au titre de l'impôt sur les sociétés et de l'impôt sur le revenu des personnes physiques

- Revenu imposable selon l'impôt final

Par impôt final, l'Indonésie entend qu'un revenu imposé au titre de l'impôt final n'est pas soumis à l'impôt sur le revenu des personnes physiques et à l'impôt sur le revenu des sociétés.

Lire aussi: Comprendre la TVA et l'impôt sur le revenu pour les crypto-actifs en Indonésie

Revenu au titre de l'impôt final (article 4 PPh Final)

- Intérêts des dépôts, de l'épargne et des certificats de la Banque d'Indonésie

- Intérêts des obligations

- Escompte sur les bons du Trésor de l'État (SPN)

- Gains de loterie

- Vente d'actions et d'autres titres

- Revenus des sociétés de capital-risque provenant de la vente d'actions ou de la cession de participations dans les sociétés de leur portefeuille

- Revenus provenant du transfert de propriété de terrains et/ou de bâtiments

- Revenus provenant de la cession de biens immobiliers dans le cadre de contrats d'investissement

- Revenus des services de construction

- Revenus provenant de la location de terrains et/ou de bâtiments

- Revenus des compagnies maritimes nationales

- Revenus des compagnies maritimes et/ou aériennes étrangères

- Revenu des contribuables étrangers ayant des bureaux de représentation commerciale en Indonésie

- Amortissement excédentaire des immobilisations

Taux de l'impôt sur le revenu des personnes physiques en Indonésie

Règles générales

En Indonésie, les particuliers sont soumis à l'impôt sur le revenu des personnes physiques (IIT) ou à l'impôt sur le revenu des personnes physiques (PIT) à un taux progressif. Cela signifie que le taux d'imposition augmente avec le revenu. Les taux vont de 5 % à 35 %, en fonction de la tranche de revenu du contribuable.

Les résidents sont imposés sur leurs revenus mondiaux, tandis que les non-résidents ne sont imposés que sur les revenus réalisés en Indonésie.

- Jusqu'à 60 millions IDR: 5 %.

- IDR 60 millions - 250 millions: 15%.

- IDR 250 millions - 500 millions: 25%.

- IDR 500 millions - 5 milliards: 30%

- Au-dessus de 5 milliards IDR : 35%

Exemption pour les étrangers

Les étrangers sont imposés sur leur revenu mondial mais peuvent demander une exonération d'impôt et appliquer le principe de territorialité pendant leurs 4 premières années de résidence sur la base de l'annexe fiscale II de la PMK No. 18/ PMK.03/2021) et si le ressortissant est en Indonésie depuis moins de 4 ans (Nomor 18/PMKc03/2021). Après 4 ans, l'étranger est imposé sur son revenu mondial.

Exemption pour les bas salaires

L'Indonésie accorde une exonération fiscale et ne taxe pas les revenus inférieurs à 54 millions d'euros s'ils proviennent d'un salaire.

Taux de l'impôt sur les sociétés en Indonésie

Règles générales

Le taux de l'impôt sur les sociétés (IS) en Indonésie est de 22 %. Toutefois, certaines exonérations ou facilités fiscales s'appliquent aux petites et moyennes entreprises éligibles et certains revenus sont soumis à un impôt final sans être imposés au titre de l'impôt sur le revenu des sociétés.

L'Indonésie accorde une facilité fiscale aux entreprises dont le chiffre d'affaires est inférieur à 50 milliards d'IDR, avec un taux d'imposition compris entre 11 et 13 %.

Facilités fiscales et exonérations fiscales

Certaines entreprises peuvent bénéficier d'un taux d'imposition de 0,5 % sur leur chiffre d'affaires au cours des trois premières années de leur établissement si les recettes ne dépassent pas 4,8 milliards IDR (environ 300 000 USD) par an. Cependant, toutes les entreprises ne sont pas éligibles à cette facilité fiscale. Nous vous recommandons de consulter votre conseiller fiscal ou l'ILA pour plus d'informations.

En outre, certaines industries ou régions, telles que Sanur et Batam, peuvent bénéficier d'incitations fiscales spécifiques, notamment de taux réduits ou de congés fiscaux.

Taxe sur les bénéfices des succursales (BPT)

Les bénéfices des succursales opérant en Indonésie pour le compte d'une société étrangère sont soumis à un taux d'imposition de 20 %. Le taux d'imposition peut être inférieur dans certaines circonstances. Nous recommandons de consulter la convention fiscale pour connaître le taux d'imposition applicable.

Taux d'imposition des dividendes en Indonésie

Le taux d'imposition applicable aux résidents est de 10 %, tandis qu'il est de 20 % pour les non-résidents. Toutefois, certaines conventions fiscales avec Dubaï, Singapour et Hong Kong permettent d'obtenir un taux d'imposition inférieur.

Taux de la taxe sur la valeur ajoutée (TVA)

La TVA en Indonésie est de 11 % en 2024 et pourrait passer à 12 % en 2025. Les personnes morales doivent facturer la TVA si leurs recettes dépassent 4,8 milliards d'euros par an ou si elles mènent des activités dont le champ d'application exige la TVA. La TVA peut être compensée chaque mois sur la base du solde entre la TVA collectée et la TVA payée.

Taux de retenue à la source (WHT)

Le système de retenue à la source est probablement le système le plus difficile à comprendre pour les nouveaux contribuables en Indonésie. Le système de retenue à la source oblige le contribuable à retenir un impôt pour le compte de la personne assujettie à l'impôt.

Personnes ayant une entité juridique

Si le vendeur d'un bien ou d'un service traite avec une entité juridique (de type PT PMA ou PT PMDN), la société est chargée de retenir l'impôt et de le payer au nom de la personne physique résidente ou non résidente.

Par exemple, une société doit retenir l'impôt avant d'envoyer de l'argent à un non-résident qui perçoit des revenus en dehors de l'Indonésie. Le contribuable doit appliquer la TVA. Si le vendeur est une personne morale qui vend à une personne physique, la retenue à la source ne s'applique pas.

Individu avec individu

Si les deux parties sont des particuliers, le système de retenue à la source ne s'applique pas et le vendeur est chargé de collecter la taxe.

Entité légale avec entité légale

Si les deux parties sont des sociétés, l'entreprise qui achète le service ou les biens est chargée de retenir l'impôt et de le payer pour le compte du vendeur. L'acheteur doit fournir un reçu au vendeur et l'utilisera pour réduire son impôt sur les sociétés.

Type de retenue en Indonésie

L'Indonésie applique des taux de retenue à la source tellement différents que nous vous recommandons vivement de consulter votre conseiller fiscal ou l'ILA afin d'éviter une double imposition à la fin de l'année.

- Impôt sur le revenu (PPh 21) - voir ci-dessus

- Service (PPh 23) : 2%

- Ventes de biens : 0.5%

- Taxe de location : 10%

- Taxe sur les dividendes (article 23) : 10 à 20 %.

- Taxe sur les entrepreneurs (PPh 4) 1,75 % à 6 %.

- Non-résidents (PPh 26) 20% + TVA

- Taux de la taxe à l'importation : Taxe à l'importation + TVA