Table des matières

ToggleL'Indonésie dispose d'une base juridique dans l'article 23A de la Constitution de 1945 (UUD 1945) pour l'impôt sur le revenu des sociétés.

Il existe différents types de impôts en IndonésieIl existe plusieurs types d'impôts en Indonésie, en particulier pour les entreprises. Si vous êtes un étranger et que vous envisagez d'ouvrir une entreprise, il est important de les comprendre. Voici les informations sur les impôts en Indonésie que vous devez connaître :

Impôt sur le revenu des sociétés à Bali et en Indonésie

En Indonésie, les sociétés résidentes sont imposées sur leur revenu global. Les sociétés étrangères qui exercent leurs activités par l'intermédiaire d'un établissement permanent (EP) en Indonésie assument des obligations fiscales similaires à celles des contribuables résidents.

L'impôt sur les sociétés en Indonésie est fixé à 22 % du bénéfice net. Toutefois, les nouvelles entreprises ou certains secteurs peuvent bénéficier d'un certain régime fiscal.

Bénéficier d'avantages fiscaux adaptés aux petites entreprises

Les entreprises contribuables dont le chiffre d'affaires annuel ne dépasse pas 50 milliards de roupies (IDR) peuvent bénéficier d'une réduction d'impôt de 50 % par rapport au taux normal. Ce taux réduit s'applique proportionnellement au revenu imposable sur la partie du chiffre d'affaires brut allant jusqu'à 4,8 milliards de roupies.

Les entreprises dont le chiffre d'affaires brut n'excède pas 4,8 milliards IDR sont soumises à un taux d'imposition final de 0,5 % sur la base du chiffre d'affaires. En vertu de ce régime, les contribuables sont tenus d'acquitter l'impôt sur le revenu sur une base mensuelle, selon le principe de l'auto-évaluation.

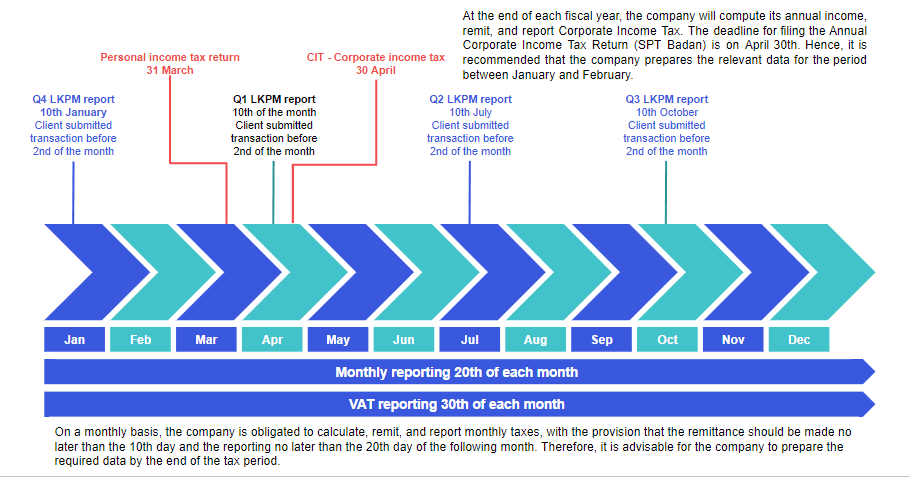

C'est pourquoi, planification fiscale est nécessaire car la déclaration annuelle d'impôt sur le revenu (SPT) doit être soumise au plus tard à la fin du mois d'avril de l'année fiscale suivante.

L'imposition des succursales en Indonésie

L'impôt sur les bénéfices des succursales (Branch Profit Tax - BPT) est un impôt supplémentaire imposé à un établissement permanent (EP), en complément de l'impôt sur le revenu des sociétés (Corporate Income Tax - CIT). Le taux de l'impôt sur les bénéfices des succursales est de 20 % et est prélevé sur le bénéfice net de l'établissement stable. Toutefois, ce taux peut être réduit sur la base de la déclaration d'une convention fiscale entre les pays où la succursale est résidente fiscale. En particulier, une exonération de l'impôt sur les bénéfices de la succursale est accordée si le bénéfice net après impôt de l'établissement stable est réinvesti en Indonésie, à condition qu'il réponde à des exigences spécifiques. Cette disposition constitue une incitation au réinvestissement stratégique dans le paysage commercial indonésien.

Ne vous souciez plus jamais des taxes et de la comptabilité

S'occuper des finances, des impôts et de la comptabilité peut sembler insurmontable, surtout en tant qu'étranger en Indonésie. Laissez-nous vous guider dans des processus tels que le calcul des impôts, les salaires, l'impôt sur les personnes physiques ou morales, les investissements à court terme, l'analyse du bilan et bien d'autres choses encore.

Avec ILA à vos côtés, rien ne peut aller de travers. Planifiez une consultation gratuite dès aujourd'hui ou en savoir plus sur nos services fiscaux et comptables.

Paiement de l'impôt sur le revenu des sociétés et délais en Indonésie

Comprendre les dépenses professionnelles déductibles et non déductibles en Indonésie

Une société qui démarre en Indonésie n'a, les 3 premières années, aucun avantage au niveau des dépenses déductibles. En effet, le bureau des impôts applique l'impôt sur le revenu et non sur le bénéfice net. Cependant, il est toujours important d'enregistrer les dépenses afin de maintenir le bilan et le PnL (profit et perte) de l'entreprise pour remplir le rapport LKPM chaque trimestre.

La plupart des dépenses de l'entreprise sont des franchises. Elles comprennent :

- salaires

- louer

- dons

- les dépenses liées à l'activité professionnelle

Cependant, le fisc ne reconnaît pas les dépenses ci-dessous comme déductibles :

- location à usage privé

- impôts et pénalités

- le remboursement d'un employé si la dépense n'est pas liée à l'activité de l'entreprise (pour éviter le précompte professionnel et l'impôt sur le salaire)

Lire aussi : De Dubaï à Bali : convention fiscale entre l'Indonésie et les Émirats arabes unis

Autres taxes

Taxes régionales

Les entreprises contribuables peuvent être soumises à diverses taxes et rétributions régionales, avec des taux allant d'un minimum de 0,2 % à un maximum de 75 %. Ces taux sont appliqués à un ensemble diversifié de valeurs de référence établies par les gouvernements régionaux respectifs. Les entreprises telles que les hôtels, les restaurants, les villas, les loueurs, les spas et les centres de remise en forme doivent payer une taxe locale appelée PB1. Le taux varie entre 10 et 12,5 %.

Taxe à l'importation en Indonésie

Taxe de luxe sur les produits importés en Indonésie

Malgré un règlement datant de 2021, certains produits sont toujours soumis à une taxe de luxe en Indonésie. Cette taxe s'applique généralement en plus de la TVA.

Droit à l'importation

Les importateurs ou les sociétés résidentes doivent payer des droits d'importation en plus de la TVA. Les codes SH sont essentiels pour déterminer le montant correct de la taxe.

Retenue à la source sur le paiement

Le système fiscal indonésien exige notamment qu'un contribuable paie un impôt sur un paiement effectué en faveur d'un autre contribuable. La partie A qui achète un service ou verse un dividende à un autre contribuable doit retenir un impôt et a besoin du numéro d'identification fiscale de la seconde partie pour payer en son nom. Ce montant varie de 2 à 10 % en fonction du type de paiement.

Les contribuables sont tenus de retenir un impôt de 20 % pour tout paiement effectué à un non-résident. Les prix de transfert doivent être planifiés à l'avance afin d'optimiser le paiement de l'impôt.

Lire aussi : Planification fiscale : Comment optimiser la fiscalité en Indonésie

Plus-value et taux d'intérêt

Le système considère le gain en capital comme un revenu et applique les règles fiscales décrites ci-dessus. Un taux de retenue à la source de 15 % s'applique au montant brut des intérêts. L'impôt sur le patrimoine appliqué au niveau national sur ces intérêts sert de crédit d'impôt, compensant le taux normal de l'impôt sur le revenu de 22 % pour les contribuables qui sont des sociétés.

TVA en Indonésie

La loi sur la taxe sur la valeur ajoutée (TVA) en Indonésie permet au gouvernement d'ajuster le taux de TVA entre 5 % et 15 %. À partir du 1er avril 2022, le taux de TVA applicable sur les livraisons de biens et de services en Indonésie est de 11 %, avec des exceptions.

Les entreprises peuvent exporter à 0 %, tandis que l'importation de biens est soumise à une TVA de 11 %. Certains services liés aux biens meubles et immeubles situés en dehors de la zone douanière sont soumis à une TVA de 0 %, notamment la fabrication à façon, les services de réparation et la consultation en matière de construction.

Les services fournis à l'intérieur de la zone douanière à des clients situés à l'extérieur sont soumis à la TVA normale de 11 %. La consommation de services et de biens incorporels étrangers, livrés par le biais du commerce électronique à des utilisateurs en Indonésie, est soumise à une TVA de 11 %. La TVA est due selon le principe de la régularisation des biens lorsque l'entreprise livre les biens ou les services. La déclaration de TVA est une obligation mensuelle, le paiement et la déclaration devant être effectués au plus tard le dernier jour du mois suivant la livraison imposable.

La réglementation fiscale en vigueur en Indonésie est une source d'inquiétude pour ceux d'entre vous qui créent une entreprise dans le pays. Contactez nous pour recevoir des conseils financiers et conseils fiscaux qui peuvent faciliter le fonctionnement de votre entreprise.